場所別のリフォーム失敗例!失敗しないための対策と注意ポイント

リフォーム・古民家再生

2021/07/08(木)

住まいの豆知識

2021/07/08(木)

家を建てる(購入する)決断をすると、「どんなおうちにしよう」「間取りはどんなふうにしよう」と夢がどんどん膨らみます。設計や建築が進む経過も、わくわくした気持ちで見守る楽しみがあり、新生活への期待も大きくなりますよね。

その一方で「住宅ローン」の重圧を抱えることにもなります。20年、30年という長い期間に渡って返済が続くのは、やはり大きな負担になります。

今回は、住宅ローンの返済中にぜひ検討したい「繰り上げ返済」についてご紹介します。繰り上げ返済は、当初計画したローン返済計画の途中でまとまった金額を返済することで、借入元金を減らすとともに、利息総額も減少させることを目的に実行します。

では、繰り上げ返済にはどのような方法があり、どんなタイミングで実行するのが良いのでしょうか?次項から順にご説明させていただきます。

*もくじ*

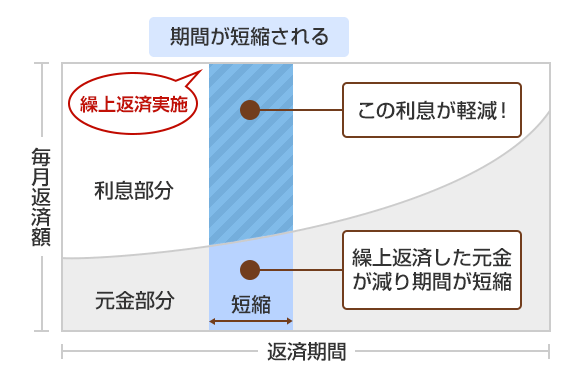

返済期間短縮型は、繰り上げ返済の資金をすべて元金に充て、その金額に相当する返済期間を短縮する方法です。毎月の返済額は変動しませんが、トータルの返済期間は借入当初の計画よりも短くなり、そのぶんの利息を軽減することができます。

当初の借入計画によって定年後もローン返済が続く予定の方や、借入金利が高い方、変動金利の上昇に不安のある方には、このタイプの繰り上げ返済がおすすめです。

(出典:新生銀行マネーレッスン)

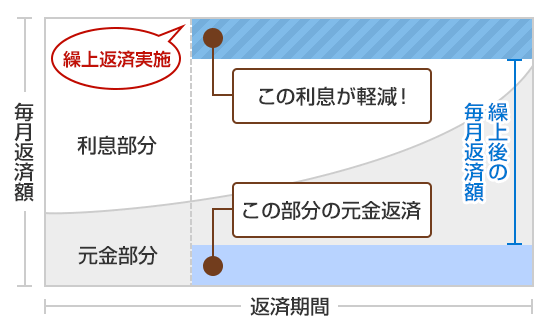

返済額軽減型は、繰り上げ返済の資金をその時点のローン残高に充て、繰り上げ返済後の残高に対する残りの返済期間・金利をあてはめて毎月の返済額を再計算する方法です。トータルの返済期間は変動しませんが、毎月の返済額を減らすことができます。

転職等によって収入が減ってしまう(見込みがある)方や、子どもが小さく当面の教育費や生活費を十分に確保したい方には、このタイプの繰り上げ返済がお勧めです。

(出典:新生銀行マネーレッスン)

住宅ローンは当初の借り入れ額が大きいため、伴って返済期間も20年、30年など長期間に及びます。借入期間中には利息が生じるので、本来の借入額+利息分を返済していかなくてはなりません。当初の計画よりも短い期間で返済することができれば、そのぶん支払う利息も減少し、トータルの返済額を抑えることができるのです。利用している住宅ローン商品の金利が高い場合は、より一層繰り上げ返済の効果を実感することができるでしょう。

一部の住宅ローン商品では、債務者がやむを得ず返済不能となった場合に備えて保証料が必要になるものがあります。この保証料は、当初計画していた返済期間よりも早い段階で完済すれば、短縮された期間に応じて返戻される場合があります。利用しているローン商品や条件等によって異なりますので、確認しておくと良いでしょう。

仮に、30歳の時点で返済期間35年の住宅ローンを契約した場合、65歳まで返済が続くことになります。一般的に60~65歳で定年を迎えることを鑑みると、給与収入がなくなった後も住宅ローンを抱えることになるので、老後の生活設計に不安を感じる方も多いのではないでしょうか。安定的に給与収入が得られ、健康面での懸念も少ない現役世代のうちに、ローンを完済することを目指すためにも繰り上げ返済は有効と言えます。

入居後10年間は、所得税において住宅借入金等特別控除(住宅ローン控除)が適用されます。

繰り上げ返済に集中して返済期間が10年を切ってしまうと、この住宅ローン控除を受けられない、もしくは控除額が減ることがあります。利用しているローン商品の金利によって、支払う利息の金額と住宅ローン控除の減税額のバランスが変わりますので、一概にどちらが良いとは言い切れませんが、折角の控除制度を有効に使いたい場合は、返済期間にも注意しながら繰り上げ返済を検討しましょう。

金融機関やローン商品によっては、繰り上げ返済の手続きを行うごとに手数料が発生する場合があります。インターネットから手続きできるものについては、手数料がかからないものも多くなってきています。借入当初から、定期的に繰り上げ返済していくことも念頭に置いて、手数料の有無・手数料のかからない手続き方法などを確認しておくとよいでしょう。

住宅ローンの契約者に、ローン残額を返済できない万一の事態が生じた場合に備えて、団体信用生命保険(団信)に加入している場合は、その保障範囲に影響が出ることもあります。

団信の保証期間は、ローン完済の時までとなっており、ローン残債は関係ありません。損得で一括りに判断することが難しいポイントではありますが、ローン返済中に団信の保障を受けるような場合には繰り上げ返済を控えたほうが良いかもしれません。

繰り上げ返済によって支払い総額をできるだけ抑えることは重要ですが、それを頑張るあまり手元の資金が著しく減少してしまうのは、目前の生活における大きなリスクになります。家計が圧迫されて日々の生活が苦しくなっては本末転倒ですし、住宅のメンテナンスや家電の買い替え、万一の事故や病気等に備えた一定額の手元資金は確保しておかなければなりません。繰り上げ返済に充てられるお金と、手元資金をバランスよく整えておくことが重要です。

総返済額を減らすためには、効果的に借入元金を減少させなければなりません。繰り上げ返済を実行すると、返済のための資金を借入元金に充てることができ、そのぶん利息が減少、総返済額も抑えることができます。ローン残高が多く、できるだけ早い時期に実行するほど、その効果は大きくなると言えるでしょう。

繰り上げ返済のためにまとまった資金を準備しようと貯金している間にも、元金に利息が生じています。繰り上げ返済をする場合の最低返済額は、金融機関やローン商品、手続き方法等によって異なるので注意が必要ですが、こまめな繰り上げ返済で元金を確実に減らしていくのがポイントと言えます。

住宅ローンの繰り上げ返済は、「一定の貯蓄ができたから」という単純なタイミングだけではなく、利用している金融機関や商品の種類、金利のことや所得税のこと、さらには毎日の暮らしを支える家計のことまで、幅広く考慮しながら検討する必要があります。繰り上げ返済だけではなく、他ローン商品への借り換え等の手段が支払い総額を抑えるのに有効な場合もあります。

住宅ローンの返済については、ご家族で話し合いながら情報を共有することが不可欠ですが、それでも適切な判断ができない場合、迷いが生じた場合には、ファイナンシャルプランナー等の専門家に相談してみるのもオススメです。プロならではの客観的なアドバイスが、よりよい解決策へ導いてくれるかもしれません。

いかがでしたか?今回は住宅ローンの繰り上げ返済についてご紹介しました。住宅の購入は「人生最大のお買物」と言われ、かかる費用も大きいので大半の方が住宅ローンを利用されています。そして総支払額を軽減するために有効なのが「繰り上げ返済」です。

でも、早く完済して不安を解消したい!利息にかかる費用を減らしたい!と繰り上げ返済に躍起になるあまり、毎日の暮らしを楽しめなくなってしまったり、不測の事態に対応できなくなってしまうのでは本末転倒です。目の前の生活の安定と、繰り上げ返済をバランスよく検討できるといいですね。

無料相談会やイベントも開催しています。

家づくりのお困りごとはプロにご相談ください!